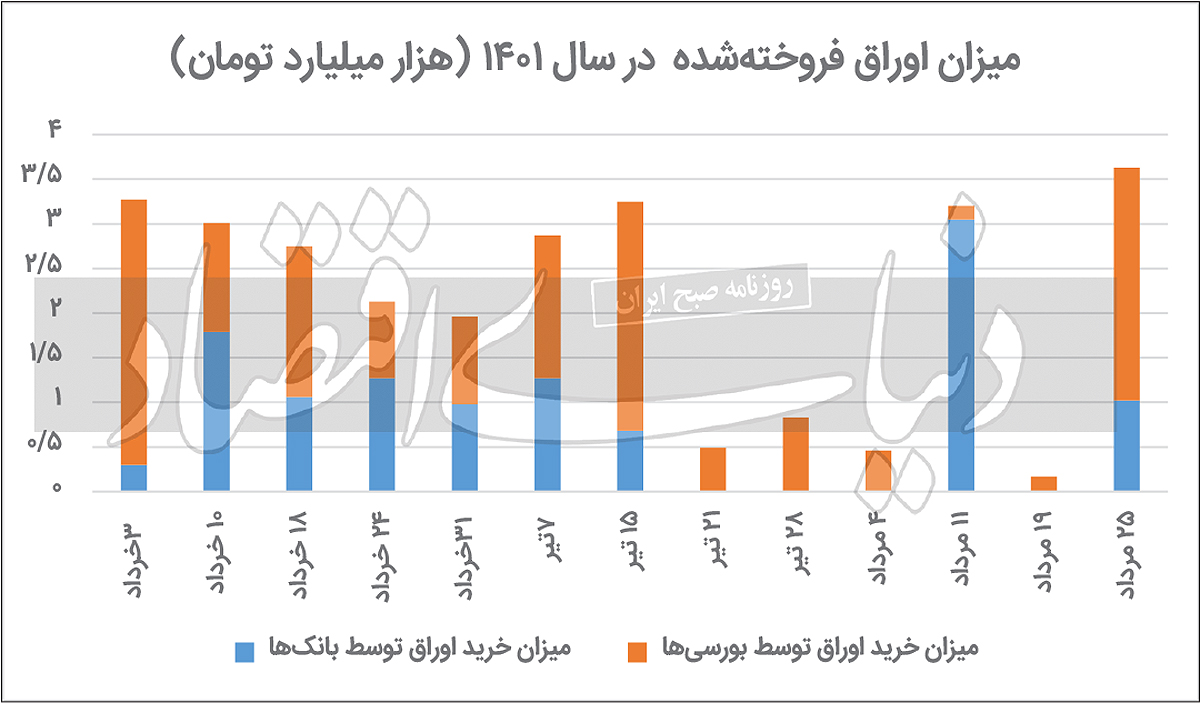

به گزارش بیدار بورس از دنیای اقتصاد، براساس آمارهای رسمی، در سیزدهمین مرحله حراج اوراق که در تاریخ ۲۵مردادماه برگزار شد، درمجموع ۳هزار و ۶۳۰میلیارد تومان اوراق به فروش رسید.

این بیشترین میزان فروش اوراق در حراجهای سالجاری است. بانکیها پس از غیبت در حراج قبل، در این حراج کمی بیش از یکهزار میلیارد تومان اوراق خریداری کردند؛ اما همچنان از لحاظ ارزش اوراق خریداریشده، پشتسر بورسیها قرار میگیرند. حضور یکهفته در میان بانکها در چهار حراج آخر نشان میدهد که بانکها به دلیل کمبود نقدینگی و صرفا بهصورت دستوری، اقدام به خرید اوراق میکنند. بانکمرکزی همچنین تازهترین آمار نرخ سود بینبانکی را منتشر کرد و این متغیر پولی به عدد ۶۴/ ۲۰درصد رسید و به نظر میرسد این نرخ در بازه ۲۰ تا ۲۱درصد به ثبات رسیده است.

روند حراج در سالجاری

از ابتدای سال ۱۴۰۱ تاکنون ۱۳مرحله حراج اوراق انجام شده است. در این ۱۳ مرحله بالغ بر ۳۰هزار و ۲۰۰میلیارد تومان اوراق فروخته شده است. از این میزان، ۱۱هزار و ۴۲۰میلیارد تومان توسط بانکها و حدود ۱۶هزار و ۶۰۰میلیارد تومان توسط سایر خریداران حقیقی و حقوقی در بازار سرمایه خریداری شده است. ۲هزار و ۲۰۰میلیارد تومان نیز به صورت پذیرهنویسی خریداری شده است. پس از برگزاری اولین حراج سال ۱۴۰۱ در سوم خردادماه و فروش اوراقی مجموعا با ارزش ۳هزار و ۲۷۰میلیارد تومان، فروش اوراق روندی نزولی به خود گرفت، به طوری که در حراج ۳۱ خردادماه که آخرین حراج برگزارشده در فصل بهار بود، میزان فروش اوراق به یکهزار و ۹۶۰میلیارد تومان رسید که پایینترین رقم فروش اوراق در سالجاری تا آن زمان بود. پس از آن در اولین حراج تابستان که در تاریخ هفتم تیرماه برگزار شد، فروش اوراق دوباره افزایش یافت و به رقم ۲هزار و ۸۷۰میلیارد تومان رسید.

در حراج پانزدهم تیر، فروش اوراق روند صعودی حراج پیشین را ادامه داد و رقم ۳هزار و ۲۵۰میلیارد تومان را ثبت کرد. در حراجهای هشتم، نهم و دهم، بانکها و موسسات اعتباری غیربانکی برای خرید اوراق سفارشی در سامانه بازار بین بانکی ثبت نکردند و عملا اوراق تنها توسط خریداران حقیقی و حقوقی بازار سرمایه خریداری شد. در حراج هشتم برای بار اول در سالجاری، بخشی از اوراق مالی دولت به صورت پذیرهنویسی به فروش رسید. پذیرهنویسی به معنای فرآیند خرید اوراق بهادار از ناشر یا نماینده قانونی او و پرداخت یا تعهد پرداخت وجه کامل آن طبق قرارداد است. درواقع مفهوم پذیرهنویسی عمدتا بسیار نزدیک و مشابه فرآیند عرضه اولیه در بازار سرمایه است.

اوراقی که در حراج هشتم به صورت پذیرهنویسی فروخته شد، از نوع «اراد ۱۰۸» با سررسید ۵۸ماهه بوده است. متقاضیان این اوراق درمجموع ۲هزار و ۲۰۰میلیارد تومان اوراق را به صورت پذیرهنویسی خریداری کردند. بررسی آمارهای حراجهای پیشین نشان میدهد که در حراج نهم که در تاریخ ۲۸ تیرماه برگزار شد، فروش اوراق کمتر از یکهزار میلیارد تومان بوده و مجموعا ۸۳۰میلیارد تومان اوراق فروخته شده است. در دهمین مرحله حراج نیز فروش اوراق زیر یکهزار میلیارد تومان بوده و در مجموع ۴۶۰میلیارد تومان اوراق فروخته شده است. براساس آمارهای رسمی، در حراج یازدهم که ۱۱مردادماه برگزار شد، میزان فروش اوراق دوباره به بالای ۳هزار میلیارد تومان رسید؛ چراکه بانکها پس از غیبت سههفتهای دوباره اقدام به خرید اوراق مالی دولت کردند. در این حراج مجموعا به میزان ۳هزار و ۲۰۰میلیارد تومان اوراق فروخته شد.

اما پس از حضور پررنگ بانکها در این حراج، در حراج ۱۹مردادماه، علاوه بر غیبت مجدد بانکها، بورسیها نیز استقبال چندانی از این حراج به عمل نیاوردند، بهطوری که مجموع اوراق فروختهشده در این حراج با ثبت کمترین رکورد در سال ۱۴۰۱، به ۱۶۷میلیارد تومان رسید. حراج سیزدهم اما دوباره مورد استقبال بانکیها قرار گرفت و فروش اوراق در مجموع به بالای ۳هزار و ۶۰۰میلیارد تومان رسید. این بیشترین میزان فروش اوراق مالی دولت در سالجاری است.

جزئیات حراج سیزدهم

بر اساس گزارش بانک مرکزی، در سیزدهمین مرحله از حراج اوراق مالی دولت که در ۲۵مردادماه برگزار شد، مجموعا ۳هزار و ۶۳۰میلیارد تومان اوراق فروخته شد. اوراق «اراد۱۰۷» با نرخ بازدهی ۲۲درصد و اوراق «اراد۱۰۹» با نرخ بازدهی ۵۹/ ۲۱درصد به فروش رسید. بانک مرکزی در ادامه این گزارش تاریخ و جزئیات برگزاری مرحله چهاردهم حراج اوراق مالی دولتی را اعلام کرد. بر این اساس حراج آینده در تاریخ یکم شهریور۱۴۰۱ برگزار خواهد شد. اوراق عرضهشده در این حراج اوراق «اراد۱۰۷» با مبلغ عرضه ۳هزار و ۱۸۰میلیارد تومان، «اراد۱۰۹» با مبلغ عرضه یکهزار و ۳۶۰میلیارد تومان و «اراد۱۱۰» با مبلغ عرضه ۲هزار میلیارد تومان خواهد بود. این اوراق از نوع اوراق مرابحه عام، کوپندار و با تواتر سود ۶ماهه و پرداخت کوپن دوبار در سال هستند. هر ورقه با قیمت اسمی ۱۰۰تومان و نرخ سود اسمی ۱۸درصد عرضه خواهد شد. حداقل حجم سفارش ۵۰۰هزار ورقه است. بانکها و موسسات اعتباری غیربانکی باید از طریق سامانه بازار بین بانکی سفارش خود را ارسال کنند. شرکتهای بیمه و نهادهای مالی موضوع بند «۲۱» ماده «یک» قانون بازار اوراق بهادار نیز باید از طریق سامانه مظنهیابی شرکت مدیریت فناوری بورس تهران ثبتسفارش کنند.

آنالیز بازار اوراق

بررسی آمارهای رسمی نشان میدهد که پس از غیبت بانکها در حراج قبل و ثبت رکورد کمترین میزان فروش اوراق در سالجاری، در این حراج بانکها با خرید اوراقی به ارزش حدود یکهزار میلیارد تومان دوباره به این بازار بازگشتند و اوراق مالی فروختهشده در سالجاری به بیشترین مقدار رسید. البته عملکرد کلی بانکیها در حراجهای برگزارشده در سال ۱۴۰۱ ضعیف و پرنوسان بوده است. از این رو بار خرید اوراق مالی دولت بیشتر بر دوش بورسیها بوده است. عملکرد ضعیف بانکها در حراج اوراق میتواند چند دلیل داشته باشد.

مهمترین علت این است که در شرایط فعلی، بانکها بهشدت با کمبود نقدینگی مواجهاند و درواقع با این حجم از اضافهبرداشت، عملا منابع لازم برای خرید اوراق و سرمایهگذاری در این بازار را ندارند؛ بنابراین بانکها در شرایط فعلی اقتصادی ترجیح میدهند منابع موجود خود را حفظ کنند؛ به عبارت دیگر خریدن اوراقی با این نرخ بازدهی برای بانکها صرفه اقتصادی نداشته و اولویت بانکها، حفظ منابع فعلی با توجه به پیشبینیناپذیر بودن شرایط اقتصادی کشور است. البته این رفتار بانکها که بهصورت جسته و گریخته در حراجها شرکت میکنند و پس از چند غیبت بهیکباره اقدام به خرید اوراق میکنند، علاوه بر موضوع کمبود منابع، میتواند نشانه نوعی سیاست دستوری از نهادهای سیاستگذاری پولی بالادستی باشد. یعنی بانکها هر از گاهی اجبارا اقدام به خرید اوراق میکنند و عملا سرمایهگذاری بانکها در چنین بازاری منفعتی به دنبال ندارد؛ اما دولت میتواند بخشی از کسری بودجهاش را هرچند کم تامین کند.

افزایش نرخ سود بینبانکی

براساس اعلام بانکمرکزی، نرخ بهره در بازار بینبانکی به ۶۴/ ۲۰درصد رسید. به این ترتیب این نرخ نسبت به هفته قبل ۰۵/ ۰ واحددرصد افزایش را تجربه کرده است. نوسان نرخ سود بازار بینبانکی در کانال ۲۰درصد برای سومین هفته متوالی رخ میدهد و به نظر میرسد به ثبات نسبی در بازه ۲۰ تا ۲۱درصد رسیده است. این ثبات پس از آن اتفاق میافتد که نرخ سود بینبانکی در افزایشی بیسابقه به بالای ۲۱درصد رسیده بود.

براساس این گزارش، نرخ بهره بین بانکی بهعنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود یا بهره در سایر بازارها جهت میدهد که در واقع این نرخ، قیمت ذخایر بانکهاست و زمانی که آنها در پایان دوره مالی کوتاهمدت، اعم از روزانه یا هفتگی، دچار کسری ذخایر میشوند، از سایر بانکها در بازار بینبانکی یا از بانک مرکزی استقراض میکنند.

نظر شما